対応している金融機関から他行への振り込みを使えば分かるのですが、2018年10月9日(火)から金融機関同士の振込が24時間365日化(全銀モアタイム)が開始しています。

これまでのオンラインバンキングは、メンテナンスなどの時間を除けば時間を問わずネット振込の「依頼」はできましたが、振込先への「着金」は全銀システムと呼ばれる銀行間の決済システムの稼働時間に限られていました。今回、この全銀システムの稼働時間が24時間365日に拡大したという話です。

まだ全ての金融機関がモアタイムに参加しているわけでありませんが、システム更改を控えていたみずほ銀行や新生銀行も遅れましたが参加しました。

実際に楽天銀行からの振込でモアタイムを利用してみたところ、これまでの営業時間帯の振込よりも着金時間に少し違いがありそうなことも分かっています。

-

楽天銀行から住信SBIネット銀行に即時振込(全銀モアタイムを利用)してみました

続きを見る

大したメリットを感じない人も多いと思いますが、きちんと使えば「万が一」のときに十分なメリットがあると思うので、今回はモアタイムと利用者のメリットについてご紹介したいと思います。

全銀システムとは

まずは全銀システムの話ですが、現在は第6次全銀と呼ばれる銀行間決済を担う為替のシステムが稼働しています。

1973年から稼働する歴史のあるシステムで、全国銀行資金決済ネットワーク(全銀ネット。旧・内国為替運営機構)という組織が運営しているものです。クレジットカードやATMのネットワークで使うCAFISも開発しているNTTデータが開発しています。

全銀システムの仕組

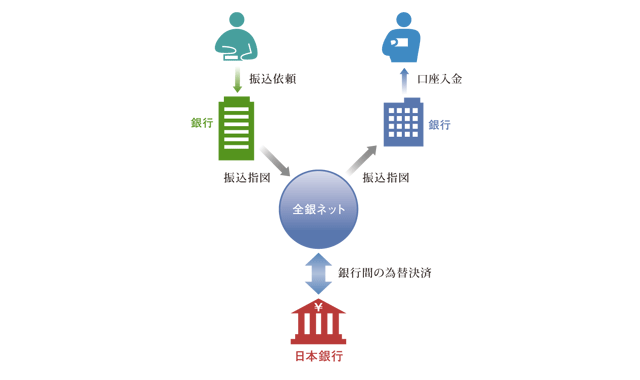

振込を受け付けた銀行などの金融機関は、為替のデータ(電文)を全銀システムに流して、その電文を振込を受ける側の金融機関が処理をして、実際に振り込まれた金額が口座に入金します。銀行業界では、振り込む側を仕向(しむけ)と言い、振り込まれる側を被仕向(ひしむけ)と呼びます。

実際に一本一本の依頼でお金が動いているわけではなく、間に入っている全銀システムが当日の銀行間の勝ち負けを計算して、その差額を日銀にある金融機関の預金(日銀当預)で日々精算する流れになります。マイナス金利で話題になったのは、この日銀当預(金融機関が日本銀行に預けている当座預金)が対象です。

ただし、大口となる1億円以上の資金移動の場合は日銀当座預金で直接決済されます(全銀システムでは99億9999万9999円が1回あたりの送金上限です)。そのため、1億円以上の振込は次に説明するモアタイムの対象外となります。オンラインバンキングには振込上限金額があるので、これの影響を受ける個人は極々少数でしょう。

全銀システムの稼働時間と影響

今回のモアタイムの稼働まで、銀行振込は一般的に「15時以降の振込依頼は翌営業日の着金」とされてきました。

これは全銀システムの稼働時間によるもので、全銀システムは「8時30分~15時30分(繁忙期には延長あり)」という稼働時間だったため、オンラインバンキングや窓口での振り込みは「当日扱いは14時30分や15時まで」という制約を設けていました。銀行窓口(決済関連)の営業時間も連動していますよね。

五十日(ごとおび)のように為替取引が多い日は全銀システムの稼働時間が30分~1時間程度まで延長されますが、これは利用者には何も恩恵のない話です(依頼の受付時間は延長しないため)。

全銀システムのモアタイムとは

今回のモアタイムと呼ばれる振込の24時間365日化ですが、端的に言うと「全銀システムの稼働時間が24時間365日になった」という話です。

2000年代初めに開業したネット銀行では同行間振込のみ当初から24時間365日リアルタイムで、この対応はメガバンクを含む他行でも広がっていきましたが、モアタイムの稼働によりリアルタイムの反映が他行振込でも行えるようになりました。

モアタイム主要参加行の抜粋(2020年4月1日時点)

モアタイム開始から参加している主要な金融機関ですが、普通に使う分には問題のない十分な規模になっています(計1,173行)。

【都市銀行(計5行)】

三菱UFJ銀行、三井住友銀行、みずほ銀行、りそな銀行、埼玉りそな銀行

【その他銀行(計12行)】

ジャパンネット銀行、ソニー銀行、楽天銀行、住信SBIネット銀行、auじぶん銀行、大和ネクスト銀行、 イオン銀行、ゆうちょ銀行、新生銀行、セブン銀行、SBJ銀行、GMOあおぞらネット銀行

【地方銀行(計63行)】

横浜銀行、福岡銀行、千葉銀行、スルガ銀行、常陽銀行、大垣共立銀行、池田泉州銀行

【信託銀行(計4行)】

三菱UFJ信託銀行、三井住友信託銀行、オリックス銀行、みずほ信託銀行

【第二地方銀行(計30行)、信用金庫(計255行)、信用組合(計140行)、農協・漁協など(計649行)】

2018年10月開始当初の504行から参加金融機関は1,173行まで増加し、地方銀行や信用金庫・信用組合など、共同センターで同じシステムを使っている金融機関は業態全体として問題なく参加できています。

モアタイムの注意点

まだ開始したばかりということもあり、モアタイムについては下記のようにいくつか知っておくべきことがあります。

- まだ全金融機関が参加しているわけではありません

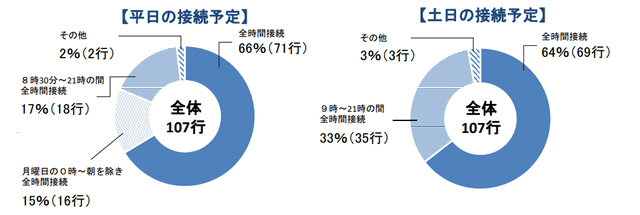

- 参加銀行ごとにモアタイムの対応時間が異なります(15時30分以降21時までの対応など)

- 1億円以上の振込はモアタイムの対象外です

要するに、「自分が使っている銀行が対応しているか」という話のほか、「振込先の銀行がモアタイムに対応しているか」も、自分の振込がリアルタイムに着金するかの違いに関係するということになります。

まだ、みずほ銀行・新生銀行・あおぞら銀行のような大手行も未参加のため、利用者が何も気にしなくても良くなるには時間がかかりそうですね。

モアタイムシステム参加金融機関(PDF)

モアタイムのメリット(具体的な用途)

それでは一番重要なモアタイムにより利用者が享受できる恩恵ですが、「かなり限られた用途になる」というのが結論でしょう。

例えば、証券会社の証券口座に入金する際、大手ネット証券であればメガバンクやネット銀行に振込入金専用口座が用意されているので、そこに振り込めばいつでも買付余力に反映することができます。証券会社のリアルタイム入金に対応していない金融機関をメインに使っている場合、これまでは実現できなかったことなのでメリットと言えるでしょう。

一方、ネット通販で支払方法を銀行振込にして振り込んだとき、夜間でも振り込んで支払先に着金させることもできますが、結局は入金確認されてからの発送になるので、本当に意味があるのかは分かりませんね。

他にも「振込を忘れたとき」なども考えられますが、これは考えようによってはデメリットに近いものだと思っています。

モアタイムのデメリット(注意点)

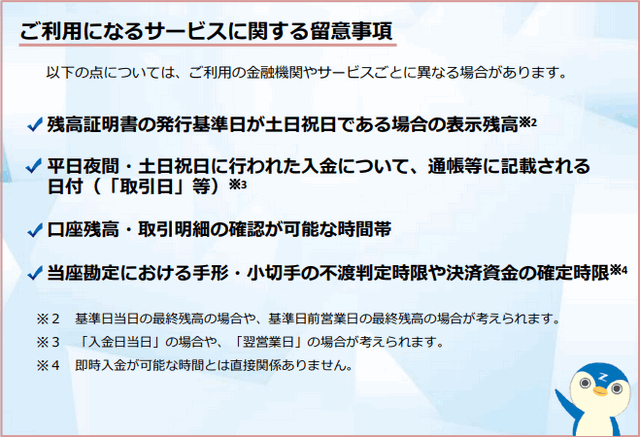

モアタイム自体は用意周到に進められたプロジェクトですが、これまで40年以上も想定されていなかった仕組のため、その周辺にあるシステムや業務が「24時間365日の振込・着金」に対応できていません。

そのため、現時点ではモアタイムに対しては下記のようなデメリットが存在しています。

- モアタイムは使えても口座確認サービス(銀行・支店・口座番号で振込先の名義が返ってくる仕組み)が使えない時間帯があります

これはネームバックとも呼ばれ、オンラインバンキングの振込画面で「銀行名・支店名・口座番号」を入力すると、次の画面で振込先の口座名義が出てくる便利なサービスです。

振込先の口座が間違っていないことを確認できるもので、これまでも業態(BANCS・LONGS・信金ネットなど)ごとに時間帯によっては使えませんでしたが、本当にリアルタイムで振り込む必要があるときに使えないと、間違った振込先に振り込んでしまう(振込エラーで着金せずに戻ってくる)ことになります。

- 入金や口座残高に関わる経理処理や業務に影響があります

これまでは銀行営業日15時30分の全銀システムの閉局を待てば、その日の入出金は締まるはずでしたが、モアタイムにより15時30分以降や土日・祝日にも入金があることになります(現実的にあるかは別にして)。そのため、既存の業務やシステムを見直す必要が出てくる企業もあるでしょう。

まだモアタイムは始まったばかりで、その周辺の仕組はこれからモアタイムに追いついていくという段階です。

これまで銀行の振込時間は批判されてきたところでもあり、モアタイムが実現したからこそ生まれる企業サービスもあるはずなので、これから私たちの生活にどのように影響してくるのか楽しみですね。